Als aufmerksamer Beobachter der „Werbelandschaft“ im Fernsehen werden Ihnen ähnliche Entwicklungen auffallen, die sich auch in den Monatsberichten der Bundesbank als Zahlen und Fakten wiederfinden: Die Anzahl der vergebenen Privat- bzw. Ratenkredite steigt stets an, die Zinsen befinden sich auf einem Niveau von dem viele Menschen „früher“ nur träumen konnten.

Lt. Bundesbankstatistik vergaben die Banken alleine im Dezember 2018 neue Kredite an Privathaushalte im Volumen von 6,5 Milliarden Euro – wobei der durchschnittliche Zinssatz eine „5“ vor dem Komma hatte. Werfen Sie doch einfach einen Blick auf den aktuellen Quartalsauszug Ihres Girokontos: Dort sind die Konditionen für den Dispokredit angegeben, die bei den meisten Kontomodellen weit über 10 Prozent liegen dürften. Mit einem Ratenkredit mit geplanter Tilgung über einen festen Zeitraum lässt sich deshalb beinahe jeder zweite Zins-Euro sparen.

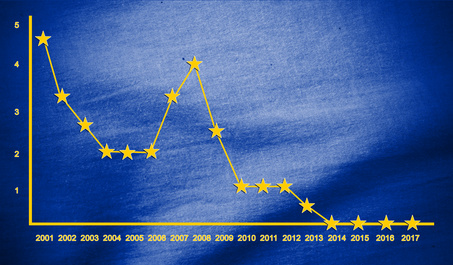

Die Zinssenkung bei Neukrediten kann im Wesentlichen auf zwei Faktoren zurückgeführt werden, die sozusagen ein Bündnis für niedrige Zinsen eingehen: Einerseits gab es beinahe acht Jahre lang Zinssenkungsrunden, die zuerst von Japan ausgingen und dann als Vorbild auch für die Politik der EZB dienten! Die Niedrigzinsen sollten eigentlich nur kurzfristig bleiben, um die Konjunktur anzukurbeln oder anzustupsen. Allerdings haben sich die Unternehmen und auch die Staatshaushalte an sehr geringe Finanzierungskosten gewöhnt, so dass eine Zinserhöhung im Umkehrschluss als Gift für die wirtschaftliche Entwicklung wahrgenommen werden würde.

Der zweite Grund besteht aus dem gestiegenen Selbstbewusstsein und Bankwechselbereitschaft der Menschen: Falls die Angebote der Filialbank nicht attraktiv genug erscheinen, dann starten die Kreditsuchenden entweder direkt die Webseiten der größeren Banken oder auch einen der inzwischen sehr detailreich recherchierten Kreditvergleiche. Dort bieten überregionale Banken ihr Kredite an und verfolgen oft eine Philosophie der niedrigen Margen und damit der Geschäftsausweitung, Günstige Zinsen sollen einen regelrechten Ansturm der Kreditnehmer verursachen, so dass die Bank ihre Fixkosten auf eine größere Bilanzsumme verteilen kann. Mit der Folge einer noch weiter steigenden Wettbewerbsfähigkeit und noch niedrigerer Zinsen.

Deshalb wäre es nicht verwunderlich, wenn in Ihrem Bekanntenkreis viele Menschen einen Privatkundenkredit haben und sich für „Leben genießen jetzt“ entscheiden. Die Zinslast ist in der Tat sehr niedrig und die Banken achten auch bei der Vergabe darauf, dass sich die Kreditnehmerinnen und Kreditnehmer nicht überfordern.

Eine jährliche Publikation (der Creditreform-Schuldneratlas) gehört schon fast zur Pflichtlektüre jedes Wirtschafts-Journalisten: er zeigt die aktuellen Trends der Verschuldung bzw. Überschuldung an. Der Anteil der Kredite, die zu spät bedient werden, befindet sich weiterhin im niedrigen einstelligen Prozentbereich! Das Überschuldungsrisiko ist bei geringen Einkommen etwas höher und steigt erst bei sehr hohen Einkommen wieder an – vielleicht weil die Versuchungen und Luxusprodukte mit steigendem Einkommen exponentiell ansteigen.